4 cosas que puedes hacer para cuidar tu dinero en tiempos de inflación (y cuál es el peor error que puedes cometer)

Si la inflación ha sido este año una ola que recorre el mundo y los bancos centrales han subido las tasas de interés para tratar de controlarla, es posible que tus finanzas estén enfrentando un momento complicado o, al menos, una situación de incertidumbre sobre el futuro.

Tasas de interés más altas encarecen los créditos, haciendo más difícil comprarse un auto o una casa, productos que muy pocas personas pueden adquirir sin un préstamo.

Y en la vida cotidiana, quienes se han acostumbrado a usar tarjetas de crédito para hacer compras diarias o cubrir las cuentas del mes, ahora están pagando intereses mucho más altos, especialmente si dejan una cuota impaga.

Por otro lado, en aquellos países donde sus monedas se han devaluado frente al dólar, los consumidores están gastando más dinero en comprar bienes importados.

Los pronósticos económicos apuntan a que el año que viene el crecimiento económico será más bajo que el actual, ya que el aumento de las tasas de interés no sólo encarece los préstamos, sino que, al mismo tiempo, frena la economía.

Si las estimaciones de crecimiento económico para América Latina este año son de 3,2%, para el que viene son menores: de 1,4%, según la Cepal.

En resumen, los próximos meses se vienen difíciles porque a final de cuentas, menos crecimiento se traduce en menos empleos.

¿Cómo puedes proteger tu dinero en medio de esta tormenta económica?

En BBC Mundo conversamos con algunos expertos en finanzas personales para que nos dieran sus consejos sobre cómo manejar mejor nuestras finanzas personales.

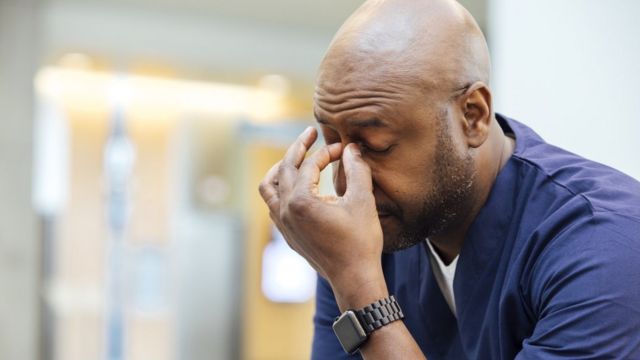

1. Mantener la calma a pesar de las presiones

Cuando llega un momento de crisis, es fácil caer en una situación de angustia o de pánico por lo que está ocurriendo. Así le pasa a los que tienen muchas deudas o pierden parte de sus ingresos.

«Lo primero que debemos de hacer es estar tranquilos para tener la mente fría antes de tomar cualquier decisión», le dice a BBC Mundo Karla Costal, experta en finanzas personales, inversiones y educadora financiera en el sitio mexicano queridodinero.com.

Perder la calma es algo que no solo le pasa a las personas con sus finanzas familiares. También le ocurre a los pequeños y grandes inversores en Wall Street que se precipitan a vender o a comprar al contagiarse con las decisiones de otros jugadores.

Cuando los tiempos son difíciles, comenta Howard Dvorkin, presidente de la consultora estadounidense Debt.com, «nos sentimos impotentes ante todas las malas noticias económicas, por lo que muchas veces cometemos errores con nuestro dinero haciendo movimientos repentinos o emocionales«.

Si tienes algunas inversiones, Dvorkin aconseja que si el viento corre en contra, a veces conviene «hacer poco o nada».

«Mientras otras personas entran en pánico, harás bien en mantener la calma. Cuando vives lo suficiente, aprendes que ni los buenos ni los malos tiempos duran», comenta.

Uno de los peores escenarios es ponerse a vender todo, explica.

Ya sea porque tienes deudas, el sueldo no te rinde como antes, temes que te despidan o tus inversiones están cayendo, el peor error es, dicen los expertos, tomar decisiones irracionalesmotivadas por la desesperación del momento.

2. Cómo hacer un presupuesto desde cero (y siempre se pueden recortar gastos)

Para cuidar tu dinero, lo esencial es modificar tu presupuesto, explica Melissa Lambarena, especialista en finanzas personales y tarjetas de crédito de NerdWallet.

Para eso, hay que hacer una lista con tus ingresos y gastos e «identificar aquellos gastos innecesarios que puedes recortar de tu presupuesto».

Quizás hay alguna plataforma de streaming que usas poco, o gastas mucho en ordenar comida online en vez de cocinar en casa.

Hay distintas maneras de hacer un presupuesto y ciertamente ninguna es mejor que otra: lo importante es encontrar la que más te sirve.

Mientras algunos especialistas prefieren hacer una lista simple de ingresos y gastos, otros proponen crear varias columnas para tener un mejor orden mental.

Puede ser la columna de ingresos, acompañada de una que diga gastos fijos (donde va todo lo que no se puede eliminar, como la renta, las cuentas de luz, agua, gas, transporte, internet, teléfono, supermercado, medicamentos y otros).

Luego agregar un columna con deudas y una cuarta columna con todas las cosas que no son vitales y que eventualmente podrían podrían recortarse.

Algunos son partidarios de manejar el presupuesto usando aplicaciones en tu teléfono, otros piensan que se puede hacer una simple planilla de Excel y otros proponen escribir el presupuesto a mano en una hoja y pegarla en el refrigerador.

Lo único importante es que te quite el menor tiempo posible y sea de fácil acceso.

Si estás pasando por un mal momento financiero y no tienes idea de tus gastos porque nunca hiciste un presupuesto, lo básico es imaginarse un mapa (o dibujarlo) que te muestre dónde estás y hacia dónde quieres ir, dice Costal.

«El mapa te ayuda a identificar dónde estás parado, cuál es tu situación actual y cuáles son tus objetivos». Ese primer paso, agrega, te permitirá trazar un camino para alcanzar tus objetivos financieros.

Otro consejo que te puede ayudar es dividir el presupuesto en tres partes, siguiendo la regla del 50/30/20.

Destinar un 50% del salario a gastos fijos, el otro 30% a gastos de placer como vacaciones, la compra de un teléfono nuevo o la salida a un restaurante, y el restante 20%, al ahorro.

Aunque suena bien, es cierto que la mayoría de las personas destina gran parte del salario a sus gastos fijos y que, en muchos casos, solo la renta es superior al 50% de los ingresos.

Tú puedes inventar tu propia regla con los porcentajes que más te acomodan para dividir los gastos fijos, gastos de placer y ahorro.

Las deudas las puedes incluir en gastos fijos o, si prefieres, las puedes clasificar como un criterio separado.

3. Cómo hacer un plan para pagar deudas

Casi sin darte cuenta, llegó el día en que se acumularon tus deudas.

Puede ser que estés pagando la hipoteca de tu casa, el crédito automotriz, el préstamo bancario para cubrir una emergencia médica, el crédito universitario, además de las dos tarjetas de crédito que siempre has utilizado en el día a día.

¿Abrumador, no?

Con tantos compromisos financieros, es posible que veas las deudas como una montaña casi imposible de escalar.

Existen tres métodos populares para enfrentar el pago de las deudas: bola de nieve, avalancha y tormenta de nieve.

El método de la bola de nieve consiste en ordenar las deudas de menor a mayor.

La idea es pagar el mínimo en todas ellas cada mes, y poner todo el dinero extra que tengas en la deuda más pequeña.

Cuando esa deuda quedó saldada, pasas a la segunda más pequeña, sin olvidar de hacer los pagos mínimos en las demás.

Con el método de la avalancha ordenas tus deudas desde la que tiene el tipo de interés más alto al más bajo.

Tras hacer los pagos mínimos de todas las deudas, dedicas el dinero remanente para pagar la deuda que tiene los intereses más altos y así sucesivamente hasta llegar a la que tiene menos intereses.

El método de la «tormenta de nieve» combina los dos. Te concentras en una o dos de las deudas más pequeñas primero y luego sigues con la deuda que tiene la tasa de interés más alta.

El método de la bola de nieve no parece ser el más recomendable, pero tiene una gran ventaja: obtienes una victoria psicológica más rápida al pagar la deuda por completo.

Con la avalancha, en cambio, ahorras dinero a largo plazo al deshacerte primero de la deuda con intereses más altos, por lo tanto, tiene más sentido desde una perspectiva financiera.

Hay otras alternativas como consolidar las deudas, que significa juntarlas todas bajo un mismo paraguas y comenzar a pagar un solo préstamo donde están incluidas todas las deudas de una vez.

Pero hay que tener cuidado con este camino, calculando correctamente que el interés de este nuevo préstamo consolidado no sea superior a los intereses que estabas pagando antes.

Y lo otro es renegociar con el banco, pedir extensiones de plazo o explorar si la institución financiera ofrece alguna otra alternativa para los deudores.

No se pierde nada intentándolo.

4. No te olvides de ahorrar (e invertir, aunque tengas poco dinero)

Si estás con problemas económicos y se te han acumulado las deudas, quizás la parte del ahorro te parezca inalcanzable.

Sin embargo, quienes han logrado cubrir todo sus gastos, tienen la misión de destinar una parte, por pequeña que sea, al ahorro.

Hay distintos tipos de ahorro. El ahorro de corto plazo se usa para solventar gastos como las próximas vacaciones o un auto nuevo. Es un ahorro específico para un fin determinado desde el inicio.

Luego está el ahorro de largo plazo, donde el ejemplo más claro es la jubilación.

Y el tercer tipo de ahorro es aquel destinado a tener un «fondo de emergencia».

Los especialistas recomiendan que ese fondo de emergencia sea equivalente a tres o seis veces tu salario mensual, porque es un seguro personal en caso de que pierdas el trabajo o que debas enfrentar un gasto inesperado de salud.

Para comenzar a ahorrar, el primer paso suele ser el más difícil, comenta Jesús Chávez, director de análisis de la Comisión Nacional para la Protección y Defensa de los Usuarios de Servicios Financieros, México.

«Aunque sea poco dinero, es importante ahorrar», dice el experto, pero advierte que hay que tomar ciertas precauciones.

«Si lo guardas en la casa, ese dinero va a perder poder adquisitivo», explica. Entonces, lo más adecuado es buscar instrumentos que te permitan conseguir un rendimiento que se acerque al aumento de la inflación.

En el caso particular de México, Chávez recomienda invertir en Certificados de la Tesorería de la Federación (CETES), emitidos por el gobierno mexicano en pesos.

Para quienes viven en otros países, si la inflación está muy alta, la recomendación es buscar opciones de bajo riesgo para evitar la devaluación de los ahorros.

Aunque reciben distintos nombres, el factor común es que depositas tus fondos por un período de tiempo y recibes una ganancia. Como las tasas de interés están altas, este puede ser un buen momento.

Si tu decisión es buscar un instrumento bancario o correr riesgo en la bolsa de valores, hay que poner atención a las comisiones y cualquier otro costo asociado en el que puedas incurrir.

Y desde un punto de vista práctico, Lambarena recomienda ahorrar a través de una transferencia automática desde tu cuenta bancaria.

Al hacerlo de esa manera, es casi imposible que te olvides de ahorrar o que cedas a la tentación de usar ese dinero en un gasto de consumo, básicamente, porque como «desaparece» de tu cuenta bancaria, no pasa por tu manos./ BBC Mundo